-

事業資金エージェント

入金スピード最短3時間手数料(2社間) 5%~ (3社間) 1.5%~取扱ファクタリング2社間・3社間利用対象者法人・個人事業主総合評価

入金スピード最短3時間手数料(2社間) 5%~ (3社間) 1.5%~取扱ファクタリング2社間・3社間利用対象者法人・個人事業主総合評価 2億円まで対応の安定した資金力がある!事業資金エージェントへ進む詳しい内容を見る

2億円まで対応の安定した資金力がある!事業資金エージェントへ進む詳しい内容を見る -

日本中小企業金融サポート機構

入金スピード最短3時間手数料1.5%~10%取扱ファクタリング2社間・3社間利用対象者法人・個人事業主総合評価

入金スピード最短3時間手数料1.5%~10%取扱ファクタリング2社間・3社間利用対象者法人・個人事業主総合評価 非営利で運営!M&Aによる経営戦略もできる!日本中小企業金融サポート機構へ進む詳しい内容を見る

非営利で運営!M&Aによる経営戦略もできる!日本中小企業金融サポート機構へ進む詳しい内容を見る -

ファクターズ

入金スピード最短4時間利用対象者法人総合評価

入金スピード最短4時間利用対象者法人総合評価 資金繰り改善率!審査通過率!リピート率が90%以上!ファクターズへ進む詳しい内容を見る

資金繰り改善率!審査通過率!リピート率が90%以上!ファクターズへ進む詳しい内容を見る -

資金調達本舗

入金スピード最短80分手数料2%〜取扱ファクタリング2社間利用対象者法人・個人事業主総合評価

入金スピード最短80分手数料2%〜取扱ファクタリング2社間利用対象者法人・個人事業主総合評価 クラウドサインに対応!個人事業主も取引可能!資金調達本舗へ進む詳しい内容を見る

クラウドサインに対応!個人事業主も取引可能!資金調達本舗へ進む詳しい内容を見る -

ベストファクター

入金スピード最短即日24時間以内手数料2%〜20%取扱ファクタリング2社間 ・ 3社間利用対象者法人・個人事業主総合評価

入金スピード最短即日24時間以内手数料2%〜20%取扱ファクタリング2社間 ・ 3社間利用対象者法人・個人事業主総合評価 運転資金や資金繰りの悩みを即解決!ベストファクターへ進む詳しい内容を見る

運転資金や資金繰りの悩みを即解決!ベストファクターへ進む詳しい内容を見る -

アクティブサポート

入金スピード最短即日手数料2%〜取扱ファクタリング2社間利用対象者法人総合評価

入金スピード最短即日手数料2%〜取扱ファクタリング2社間利用対象者法人総合評価 債権譲渡登記や事務手数料など準備不要!アクティブサポートへ進む詳しい内容を見る

債権譲渡登記や事務手数料など準備不要!アクティブサポートへ進む詳しい内容を見る -

QuQuMo ククモ

入金スピード最短2時間手数料1.0%〜14.8%取扱ファクタリング2社間利用対象者法人・個人事業主総合評価

入金スピード最短2時間手数料1.0%〜14.8%取扱ファクタリング2社間利用対象者法人・個人事業主総合評価 入金最短2時間の速さでクラウドサイン導入中!QuQuMo ククモへ進む詳しい内容を見る

入金最短2時間の速さでクラウドサイン導入中!QuQuMo ククモへ進む詳しい内容を見る -

PayToday(ペイトゥデイ)

入金スピード最短即日手数料1%~9.5%取扱ファクタリング2社間利用対象者法人・個人事業主総合評価

入金スピード最短即日手数料1%~9.5%取扱ファクタリング2社間利用対象者法人・個人事業主総合評価 手数料が低めで最短30分で資金調達できる!PayToday(ペイトゥデイ)へ進む詳しい内容を見る

手数料が低めで最短30分で資金調達できる!PayToday(ペイトゥデイ)へ進む詳しい内容を見る -

えんナビ

入金スピード最短即日手数料5%~取扱ファクタリング2社間 3社間利用対象者法人・個人事業主総合評価

入金スピード最短即日手数料5%~取扱ファクタリング2社間 3社間利用対象者法人・個人事業主総合評価 秘密厳守!24H365日問い合わせOK!土日祝も対応中!えんナビへ進む詳しい内容を見る

秘密厳守!24H365日問い合わせOK!土日祝も対応中!えんナビへ進む詳しい内容を見る -

クイックマネジメント

入金スピード最短30分取扱ファクタリング2社間・3社間利用対象者法人・個人事業主総合評価

入金スピード最短30分取扱ファクタリング2社間・3社間利用対象者法人・個人事業主総合評価 臨機応変にメール・FAXによる手続きも可能!クイックマネジメントへ進む詳しい内容を見る

臨機応変にメール・FAXによる手続きも可能!クイックマネジメントへ進む詳しい内容を見る -

イージーファクター

入金スピード最短60分手数料2%〜8%取扱ファクタリング2社間 ・ 3社間※要相談利用対象者法人・個人・フリーランス総合評価

入金スピード最短60分手数料2%〜8%取扱ファクタリング2社間 ・ 3社間※要相談利用対象者法人・個人・フリーランス総合評価 最短60分でスピーディーに資金調達!イージーファクターへ進む詳しい内容を見る

最短60分でスピーディーに資金調達!イージーファクターへ進む詳しい内容を見る -

BIZパートナー

入金スピード最短即日手数料売掛債権額により変動アリ取扱ファクタリング2社間・3社間利用対象者法人・個人・フリーランス総合評価

入金スピード最短即日手数料売掛債権額により変動アリ取扱ファクタリング2社間・3社間利用対象者法人・個人・フリーランス総合評価 効率的な独自スキームでサービスを提供中!BIZパートナーへ進む詳しい内容を見る

効率的な独自スキームでサービスを提供中!BIZパートナーへ進む詳しい内容を見る -

BestPay(ベストペイ)

入金スピード最短即日手数料5%〜取扱ファクタリング2社間利用対象者企業・フリーランス・個人事業主総合評価

入金スピード最短即日手数料5%〜取扱ファクタリング2社間利用対象者企業・フリーランス・個人事業主総合評価 着手前に資金化が可能!安心のノンリコース!BestPay(ベストペイ)へ進む詳しい内容を見る

着手前に資金化が可能!安心のノンリコース!BestPay(ベストペイ)へ進む詳しい内容を見る -

アクセルファクター

入金スピード5割以上が即日入金手数料2%〜20%取扱ファクタリング2社間・3社間利用対象者法人・個人事業主(業種・事業歴は不問)総合評価

入金スピード5割以上が即日入金手数料2%〜20%取扱ファクタリング2社間・3社間利用対象者法人・個人事業主(業種・事業歴は不問)総合評価 赤字決算でも相談OK!30万~1億円に対応!アクセルファクターへ進む詳しい内容を見る

赤字決算でも相談OK!30万~1億円に対応!アクセルファクターへ進む詳しい内容を見る -

うりかけ堂

入金スピード最短即日手数料2%〜取扱ファクタリング2社間・3社間利用対象者法人・個人事業主総合評価

入金スピード最短即日手数料2%〜取扱ファクタリング2社間・3社間利用対象者法人・個人事業主総合評価 業界屈指の幅広い売掛金対応率98%!うりかけ堂へ進む詳しい内容を見る

業界屈指の幅広い売掛金対応率98%!うりかけ堂へ進む詳しい内容を見る

【最新2024年】ファクタリング優良会社売掛金買取サービスおすすめ大手ランキング業者リスト

- ファクタリング 1位 事業資金エージェント

- ファクタリング 2位 日本中小企業金融サポート機構

- ファクタリング 3位 アクセルファクター

- ファクタリング 4位 ファクターズ

- ファクタリング 5位 資金調達本舗

- ファクタリング 6位 ベストファクター

- ファクタリング 7位 アクティブサポート

- ファクタリング 8位 QuQuMo(ククモ)

- ファクタリング 9位 PayToday(ペイトゥデイ)

- ファクタリング 10位 えんナビ

- ファクタリング 11位 クイックマネジメント

- ファクタリング 12位 イージーファクター

- ファクタリング 13位 BIZパートナー

- ファクタリング 14位 BestPay(ベストペイ)

- ファクタリング 15位 うりかけ堂

-

事業資金エージェント

事業資金エージェント

最短3時間(2社間) 5%~ (3社間) 1.5%~2社間・3社間2億円まで対応の安定した資金力がある!

詳細を見る

-

日本中小企業金融サポート機構

日本中小企業金融サポート機構

最短3時間1.5%~10%2社間・3社間非営利で運営!M&Aによる経営戦略もできる!

詳細を見る

-

ベストファクター

ベストファクター

最短即日24時間以内2%〜20%2社間 ・ 3社間運転資金や資金繰りの悩みを即解決!

詳細を見る

| 順位 | 会社名 | 入金時間 | 手数料 | 取扱ファクタリング | 利用対象者 | 営業時間 | 特典 | 運営元 | 所在地 | 公式URL |

|---|---|---|---|---|---|---|---|---|---|---|

| 1位 | 事業資金エージェント | 最短3時間 | (2社間) 5%~ (3社間) 1.5%~ | 2社間 ・ 3社間 | 法人・個人事業主 | 9:00~19:00 | 2億円まで対応の安定した資金力がある! | アネックス株式会社 | 東京都港区新橋4-9-1 新橋プラザビル5F | https://js-agent.com/ |

| 2位 | 日本中小企業 金融サポート機構 |

最短3時間 | 1.5%~10% | 2社間 ・ 3社間 | 法人・個人事業主 | 9:30~19:00 | 非営利で運営!M&Aによる経営戦略もできる! | 一般社団法人 日本中小企業金融サポート機構 | 東京都港区芝公園一丁目3-5 ジー・イー・ジャパンビル2階 | https://chushokigyo-support.or.jp/ |

| 3位 | アクセルファクター | 即日入金 | 2%~20% | 2社間 ・ 3社間 | 法人・個人事業主(業種・事業歴は不問) | 9:00~19:00 | 赤字決算でも相談OK!30万~1億円に対応! | 株式会社アクセルファクター | 東京都新宿区高田馬場1-30−14 コルティーレ高田馬場 1F | https://accelfacter.co.jp/ |

| 4位 | ファクターズ | 最短4時間 | ― | ― | 法人 | 9 : 00 ~ 19 : 00 (土日祝休) | 資金繰り改善率!審査通過率!リピート率が90%以上! | ファクターズ | 東京都豊島区池袋2-53-12 ノーブル池袋3F | https://factorplan.net/l/uds_f/ |

| 5位 | 資金調達本舗 | 最短80分 | 2%~ | 2社間 | 法人・個人事業主 | 24時間365日 | クラウドサインに対応!個人事業主も取引可能! | 株式会社M&H | 東京都港区青山3-5-2 | https://xn--8pv221d58fo6b51gjrc.com/ |

| 6位 | ベストファクター | 最短即日24時間以内 | 2%~20% | 2社間 ・ 3社間 | 法人・個人事業主 | 10:00~19:00(土日祝は休業) | 運転資金や資金繰りの悩みを即解決! | 株式会社アレシア | (東京本社)東京都新宿区山吹町261 トリオタワーノース4F | https://bestfactor.jp/lp1 |

| 7位 | アクティブサポート | 最短即日 | 2%~ | 2社間 | 法人 | 9:00~19:00(平日) | 債権譲渡登記や事務手数料など準備不要! | 株式会社アクティブサポート | 東京都豊島区東池袋3-9-12 ニットービル 9階 | https://ac-s.net/ |

| 8位 | QuQuMo | 最短2時間 | 1.0%~14.8% | 2社間 | 法人・個人事業主 | 10:00~19:00 | 入金最短2時間の速さでクラウドサイン導入中! | 株式会社アクティブサポート | 秘密厳守の全国対応で最短即日入金可能! | https://ququmo.com/ |

| 9位 | PayToday | 最短即日 | 1%~9.5% | 2社間 | 法人・個人事業主 | 10:00~17:00 | 手数料が低めで最短30分で資金調達できる! | Dual Life Partners株式会社 | 東京都港区南青山2-2-6 ラセーナ南青山7F | https://paytoday.jp/ |

| 10位 | えんナビ | 最短即日 | 5%~ | 2社間 ・ 3社間 | 法人・個人事業主 | 24時間365日 | 秘密厳守!24H365日問い合わせOK!土日祝も対応中! | 株式会社インターテック | 東京都台東区東上野3-5-9 本池田第二ビル4階 | https://ennavi.tokyo/ |

| 11位 | クイックマネジメント | 最短30分 | ― | 2社間 ・ 3社間 | 法人・個人事業主 | 9 : 00 ~ 19 : 00 (土日祝休) | 臨機応変にメール・FAXによる手続きも可能! | 株式会社ウェーブネット | 東京都板橋区蓮根2-27-12 | https://quick-management.jp/ |

| 12位 | イージーファクター | 最短60分 | 2%~8% | 2社間 ・ 3社間※要相談 | 法人・個人・フリーランス | 9:00~20:00(土日祝休) | 最短60分でスピーディーに資金調達! | 株式会社No.1 | (本社)東京都豊島区池袋4丁目2−11 CTビル3F | https://easyfactor.jp/ |

| 13位 | BIZパートナー | 最短即日 | ※変動アリ | 2社間 ・ 3社間 | 法人・個人・フリーランス | 9:00 ~ 19:00 | 効率的な独自スキームでサービスを提供中! | BIZパートナー株式会社 | 東京都豊島区西池袋5-17-12創業新幹線ビル2F | https://biz-partner.company/ |

| 14位 | ベストペイ | 最短即日 | 5%~ | 2社間 | 法人・個人・フリーランス | 10:00~19:00 | 着手前に資金化が可能!安心のノンリコース! | 株式会社アレシア | 東京都新宿区山吹町261 トリオタワーノース4F | https://best-pay.jp/ |

| 15位 | うりかけ堂 | 最短即日 | 2%~ | 2社間 ・ 3社間 | 法人・個人事業主 | 9:00~19:30 | 業界屈指の幅広い売掛金対応率98%! | 株式会社hs1 | 東京都千代田区神田須田町2-2-7 トーハン須田町ビル 10階 | https://urikakedo.com/ |

| 16位 | ビートレーディング | 最短5時間 | 最低2%~ | 2社間 ・ 3社間 | 法人・個人事業主 | 9:30~18:30 | 売掛債権の上限額に制限ナシ!オンラインで完結! | 株式会社ビートレーディング | 東京都港区芝大門一丁目2-18 野依ビル3F・4F | https://betrading.jp/ |

| 17位 | トップ・マネジメント | 最短即日 | ― | 2社間 ・ 3社間 | 法人 | 24時間受付 | 老舗創業13年で業界経験が幅広く柔軟な対応! | 株式会社トップ・マネジメント | 東京都千代田区鍛冶町1-4-3 竹内ビル2F | https://top-management.co.jp/ |

| 18位 | BuyFactor | 最短1時間 | 1.0%~ | 2社間・3社間 | 法人 | 9:30~18:30 | 安心の1%売掛金を高価買取! | 誠和キャピタル株式会社 | 東京都豊島区池袋2-47-6 第二オンダビル2F | https://seiwa-c.net/lpB08/ |

| 19位 | トライ | 最短1日 | 3%~ | 2社間 | 法人・個人事業主 | 24時間電話受付 | 秘密厳守の全国対応で最短即日入金可能! | 株式会社SKO | 東京都台東区東上野2-21-1-4F ケーワイビル | https://www.factoring-try-sko.co.jp/ |

| 20位 | エスコム | 最短即日 | (2社間) 5%~12% (3社間) 1.5%~5% | 2社間 3社間 | 法人専門 | 9:00~19:00 (土日祝休) | 資金繰り改善にベストな方法をご提案! | 株式会社エスコム | 大阪府大阪市淀川区西中島 4-3-21 NLCセントラルビル 406 | https://scom-f.jp/lp-s01/ |

| 21位 | MSFJ | 1営業日 | 1.8%~9.8% | 2社間・3社間 | 法人・個人事業主 | 10:00 ~ 19:00 | 選べる2つのファクタリングプラン! | MSFJ株式会社 | 東京都豊島区池袋2-70-11 3F | https://msfj.co.jp/a/lp2/ |

| 22位 | ジャパンマネジメント | 最短即日 | (2社間) 10%~20% (3社間) 3%~10% | 2社間・3社間・医療報酬債権買取・介護報酬債権買取 | 法人・個人事業主 | 9:00~19:00 | その請求書を今から現金化! | 株式会社ラインオフィスサービス | 東京都文京区本郷3-37-8 本郷春木町ビル | https://www.japan-management.com/ |

| 23位 | ネクストワン | 最短即日 | (2社間) 5%~10% (3社間) 1.5%~4% | 2社間・3社間 | 法人・個人事業主 | 10:00~19:00 | 高額な売掛金にも対応! | 株式会社ネクストワン | 東京都千代田区内神田 3-24-4 9STAGEkanda 6F | https://next1-one.jp/lp-n01/ |

| 24位 | ペイブリッジ | 最短2時間 | 0.5% ~ 12.5% | 2社間 | 法人・個人事業主 | 9:00 ~ 19:00(平日) | 広告・IT事業専門の資金調達サービス | 株式会社トップ・マネジメント | 東京都千代田区鍛冶町1-4-3 竹内ビル2F | https://www.t-pb.com/ |

| 25位 | メンターキャピタル | 最短30分 | ― | 2社間(3社間も対応可) | 法人・個人事業主 | 9:30~18:30 | 無料査定診断から早急な資金調達を実現! | 株式会社 Mentor Capital | 東京都新宿区新宿1-36-12 サンカテリーナ4F | https://mentor-capital.jp/ |

▼クリックすると動画が読み込まれます。▼

ファクタリング優良会社おすすめ1位★事業資金エージェント

| サービス名 | 事業資金エージェント |

| 入金スピード | 最短3時間 |

| 手数料 | 1.5%~20% |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 月曜から土曜/9時から19時 |

| オンライン手続き | 可能 |

| 公式サイト | https://js-agent.com/ |

事業資金エージェントは、スピーディーな2社間ファクタリングに定評があるファクタリング会社です。

2社間ファクタリングであれば、買取額500万円以下なら最短3時間で入金。

買取額1,000万円以下ならオンラインですべての手続きが完了します。

手数料は業界最安値の1.5%から。買取額は最大2億円と、幅広いサービスを提供しています。

>> 事業資金エージェントで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ2位★日本中小企業金融サポート機構

| サービス名 | 日本中小企業金融サポート機構 |

| 入金スピード | 即日送金可能(手続きは最短3時間) |

| 手数料 | 1.5%~10% |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 平日のみ/9時30分から19時 |

| オンライン手続き | 可能 |

| 公式サイト | https://chushokigyo-support.or.jp/ |

日本中小企業金融サポート機構は、非営利団体としてファクタリングサービスを行っている社団法人です。

中小企業庁の経営革新等支援機関の認定を受けており、ファクタリングだけでなく、補助金申請のアドバイスなども行っています。

サービスは、オンラインと郵送手続きに対応。

オンラインは、即日の資金調達が可能ですが、郵送手続きは2日以上の時間がかかります。

>> 日本中小企業金融サポート機構で運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ3位★アクセルファクター

| サービス名 | アクセルファクター |

| 入金スピード | 原則、即日入金 |

| 手数料 | 2%~20% |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 平日のみ/9時~19時 |

| オンライン手続き | 対応可能 |

| 公式サイト | https://accelfacter.co.jp/ |

アクセルファクターは、2018年に事業をスタートさせたファクタリング会社です。

これまでに、相談件数3,000件、買取実績300億円以上を誇っています。

原則、申し込み当日の資金調達に対応。審査通過率は93%以上です。

企業だけでなく、個人事業主の申し込みにも対応しており、少額の30万円から買取を行っています。

>> アクセルファクターで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ4位★ファクターズ

| サービス名 | ファクターズ |

| 入金スピード | 最短即日入金 |

| 手数料 | 3%以上 |

| 取扱ファクタリング | 2社間ファクタリング |

| 営業日/時間 | 平日のみ/9時~19時 |

| オンライン手続き | 不可 |

| 公式サイト | https://factorplan.net/l/uds_f/ |

ファクターズは、リピート率91%を誇る人気のファクタリング会社です。

午前中の受付で、最短4時間で資金調達が可能。

買取額は少額の30万円から。出張での手続きにも対応しています。

>> ファクターズで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ5位★資金調達本舗

| サービス名 | 資金調達本舗 |

| 入金スピード | 最短80分 |

| 手数料 | 2%~ |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 24時間365日 |

| オンライン手続き | 可能 |

| 公式サイト | https://xn--8pv221d58fo6b51gjrc.com/ |

中小企業だけでなく個人事業主にも資金提供してくれる高い対応力を持つファクタリング業者です。

請求書の金額が少ない個人事業主はファクタリング業者の売上に貢献しないためか、個人事業主をサービス対象から外す業者は珍しくありません。

資金調達本舗なら、これまで業者から断られてきた個人事業主でも利用できます。

取引スピードの早さも申し分ありません。

申し込みに1分、審査に20分、契約から送金まで1時間と、最短1時間30分ほどで事業資金を確保できます。

弁護士ドットコムが監修するサインインシステムを利用できるため安全性も問題ありません。

安全かつ早くファクタリングするならおすすめの業者です。

>> 資金調達本舗で運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ6位★ベストファクター

| サービス名 | ベストファクター |

| 入金スピード | 最短即日24時間以内 |

| 手数料 | 2%~20% |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 10:00~19:00(土日祝は休業) |

| オンライン手続き | 可能 |

| 公式サイト | https://bestfactor.jp/lp1 |

ベストファクターは対面による面接・相談なしで最大1000万円まで渡してくれる使いやすさが魅力です。

事業規模が比較的小さい個人事業主なら1度に1000万円を渡してくれるのは頼もしいでしょう。

審査が厳しくないところも魅力です。

申し込んだ人の92.5%ほどが審査をパスしています。

事業を開始したばかりの個人事業主にも条件によっては資金を受け取れるでしょう。

他のファクタリング業者で断られたら、ベストファクターを最後の頼みの綱とできます。

事業が上手くいかず追加融資が受けられない時に利用するなど、苦しい状況で活躍してくれます。

>> ベストファクターで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ7位★アクティブサポート

| サービス名 | アクティブサポート |

| 入金スピード | 最短即日 |

| 手数料 | 2%~ |

| 取扱ファクタリング | 2社間 |

| 営業日/時間 | 9:00~19:00(平日) |

| オンライン手続き | 可能 |

| 公式サイト | https://ac-s.net/ |

>> アクティブサポートで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ8位★QuQuMo(ククモ)

| サービス名 | QuQuMo(ククモ) |

| 入金スピード | 最短2時間 |

| 手数料 | 1%~14.8% |

| 取扱ファクタリング | 2社間ファクタリング |

| 営業日/時間 | 平日のみ/10時~17時 |

| オンライン手続き | 対応可能 |

| 公式サイト | https://ququmo.com/ |

QuQuMo(ククモ)は、2017年に設立されたファクタリング会社です。

業界最安値の手数料に、最短2時間振り込みといったサービスに定評があります。

申し込み手続きは、オンラインに対応しており、来店不要。

必要書類も請求書と通帳のみで、手続き可能です。

ただし、取扱ファクタリングは、2社間ファクタリングのみ。取引先を含む、3社間ファクタリングには対応していません。

>> ククモで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ9位★PayToday(ペイトゥデイ)

| サービス名 | PayToday(ペイトゥデイ) |

| 入金スピード | 最短、即日で入金 |

| 手数料 | 1%~9.5% |

| 取扱ファクタリング | 2社間ファクタリング |

| 営業日/時間 | 平日のみ/10時~17時 |

| オンライン手続き | 可能 |

| 公式サイト | https://paytoday.jp/ |

PayToday は、2014年に事業がスタートしたファクタリングサービスです。

申し込み審査にAIを導入しており、スピーディーな資金調達に定評があります。

手数料の上限は9.5%と、業界最低水準で提供。買取最低額は50万円から。

会社だけでなく、多くの個人事業主(フリーランス)に利用されています。

>> PayTodayで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ10位★えんナビ

| サービス名 | えんナビ |

| 入金スピード | 最短、翌日に入金 |

| 手数料 | 5%以上 |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 24時間年中無休 |

| オンライン手続き | 可能 |

| 公式サイト | https://ennavi.tokyo/ |

えんナビは、24時間年中無休で申し込みを受け付けているファクタリング会社です。

オンラインでの手続きに対応しており、来店不要。オンライン以外にも、出張手続き、郵送手続きに対応しています。

ファクタリングは2社間、3社間に対応。

手数料も業界最低水準の5%~と、安心して利用できます。

>> えんナビで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ11位★クイックマネジメント

| サービス名 | クイックマネジメント |

| 入金スピード | 契約後、最短30分で入金 |

| 手数料 | 5%~20% |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 平日のみ/9時~19時 |

| オンライン手続き | 可能 |

| 公式サイト | https://quick-management.jp/ |

クイックマネジメントは、2012年に創業されたファクタリング会社です。

入金スピードに定評があり、契約完了後、最短30分での入金に対応しています。

買取債権の下限額はないので、中小企業、個人事業主に利用されています。

なお、利用2回目以降は、手数料の減額サービスもあり、継続的な利用におすすめです。

>> クイックマネジメントで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ12位★イージーファクター

| サービス名 | イージーファクター |

| 入金スピード | 最短60分 |

| 手数料 | 2%~8% |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング※要相談 |

| 営業日/時間 | 9:00~20:00(土日祝休) |

| オンライン手続き | 可能 |

| 公式サイト | https://easyfactor.jp/ |

請求書の現金化に特化したファクタリングサービスです。

請求書の情報を送ると10分で見積書を提供してくれます。

取引の不明瞭な点を最初に解消できるので、ファクタリングの敷居が大きく下がるでしょう。

手数料は2%~8%の範囲に収まります。

取引先の信頼性が低くても8%を超える高額手数料を請求されることはありません。

手数料以外の追加料金は発生しない仕組みも利用者に助かるでしょう。

必要書類が全て揃っており、一度に全て提出できれば、申し込みから60分で入金してくれるためスピードも十分です。

即日入金も期待できます。

>> イージーファクターで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ13位★BIZパートナー

| サービス名 | BIZパートナー |

| 入金スピード | 原則、即日の送金 |

| 手数料 | 売掛金額により変動 |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 平日のみ/9時から19時 |

| オンライン手続き | 不可 |

| 公式サイト | https://biz-partner.company/ |

BIZパートナーは、医療報酬の買取サービス「医療ファクタリング」にも対応しているファクタリング会社です。

買取額は少額の10万円から。

取扱ファクタリングは2社間、3社間。利用対象は企業、個人事業主と、幅広いサービスを展開しています。

手続きスピードも早く、原則、申し込み当日の入金に対応しています。

>> BIZパートナーで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ14位★BestPay(ベストペイ)

| サービス名 | ベストペイ |

| 入金スピード | 最短即日 |

| 手数料 | 5%~ |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 10:00~19:00 |

| オンライン手続き | 可能 |

| 公式サイト | https://best-pay.jp/ |

ベストペイは利用者にうれしいノンリコースのファクタリングサービスです。

ファクタリング契約後に売掛先が経営破綻しても、代わりに未払い債権の支払いをする必要はありません。

不安要因のひとつである手数料は契約前に公式サイトで手軽に確認できます。

専用アプリで7つの項目を入力するだけで、手数料の内訳が表示されるので、詳細な部分まで納得したうえで契約できるでしょう。

さらにWEBからなら24時間申し込めます。

申し込みフォームの入力欄に分からないものがあればフリーダイヤルで気軽に質問できるところも見逃せません。

地方に住んでいても抵抗感無く問い合わせできます。

疑問点を残さずに契約したいならイチオシのファクタリングです。

>> ベストペイで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ15位★うりかけ堂

| サービス名 | うりかけ堂 |

| 入金スピード | 最短即日 |

| 手数料 | 2%~ |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 9:00~19:30 |

| オンライン手続き | 可能 |

| 公式サイト | https://urikakedo.com/ |

うりかけ堂はこれまでに申し込まれた売掛債権の98%を買い取ってきた実績があるファクタリング業者です。

30万円~5000万円の債権に対応し、条件次第では即日入金にも応じてくれます。

手続きは簡素で、申し込んだ後に送られる契約内容が書かれたメールを見て、条件に納得したならすぐに契約できます。

対面やビデオチャットによる面談が無く、審査が始まり入金となるのでスピード感が違います。

審査では取引先企業の財務状況なども調べられますが、取引先にファクタリングに関連した通知がいくことはありません。

同業他社への情報漏洩対策も徹底されているため、取引先が様々な情報を閲覧してもファクタリングを利用したことは知られないでしょう。

個人事業主に対する売掛債権も買い取ってくれるなど柔軟性のある対応も魅力です。

>> うりかけ堂で運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ16位★ビートレーディング

| サービス名 | ビートレーディング |

| 入金スピード | 最短5時間 |

| 手数料 | 2%~12% |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 平日/9時30分~18時30分 |

| オンライン手続き | 可能 |

| 公式サイト | https://betrading.jp/ |

ビートレーディングは、2012年に設立された老舗のファクタリング会社です。

買取件数は3万件以上、累計買取額は900億円の実績を持っています。

申し込みは、オンライン上ですべての手続きが完了するクラウドファクタリングで、スマホさえあれば手続き可能。

必要書類も「売掛債権の資料(契約書、発注書、請求書など)」、「通帳」のみで、気軽に利用できます。

>> ビートレーディングで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ17位★トップ・マネジメント

| サービス名 | トップ・マネジメント |

| 入金スピード | 最短即日 |

| 手数料 | ― |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 24時間受付 |

| オンライン手続き | 可能 |

| 公式サイト | https://top-management.co.jp/ |

トップ・マネジメントという業者は総買取件数が5万5千件を超える実績を誇るファクタリング会社です。

創業13年の実績があるからこそ初めてファクタリングを利用して資金を調達するという人も安心して利用できます。

トップ・マネジメントは豊富なプランからお客様に合った最適なプランを提供してくれます。

また、トップ・マネジメントは業界最安水準のファクタリング手数料ということを謳っています。

なので、実際にトップ・マネジメントを利用して思ったよりも手数料が高いと感じることもなく利用できるので安心して利用できます。

>> トップ・マネジメントで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ18位★BuyFactor(バイファクター)

| サービス名 | バイファクター |

| 入金スピード | 最短1時間 |

| 手数料 | 1.0%~ |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 9:30~18:30 |

| オンライン手続き | 可能 |

| 公式サイト | https://seiwa-c.net/lpB08/ |

バイファクターという業者は業界最低水準の手数料で売掛金を買い取ってくれる業者です。

手続きも簡単で最短1時間で資金を振り込んでくれます。

審査の通過率も95%と高い水準になっているのでその点でも安心して申し込みができます。

またここは実際に利用した人の口コミの評判も良いので初めて利用する人も不安を感じずに利用できます。

またファクタリングをして資金を調達する時は誰にも知られたくないものです。

その点もここはしっかりしていて誰にも知られずにファクタリングを利用できます。

>> バイファクターで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ19位★トライ

| サービス名 | トライ |

| 入金スピード | 最短1日 |

| 手数料 | 3%~ |

| 取扱ファクタリング | 2社間ファクタリング |

| 営業日/時間 | 24時間電話受付 |

| オンライン手続き | 可能 |

| 公式サイト | https://www.factoring-try-sko.co.jp/ |

トライという業者は全国に対応していて、最短即日入金も可能なファクタリング業者になります。

トライのファクタリングは2社間のファクタリングで秘密厳守も徹底しています。

なので、ファクタリングをして資金を調達していることを取引先に知られることもないです。

さらにトライはお客様に真摯に向き合って対応してお客様の要望に応えてくれるのでお客様からに信頼も厚いです。

トライは徹底した秘密主義を掲げています。

2社間のファクタリングで取引先に知られることなくファクタリングができることを約束します。

>> トライで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ20位★エスコム

| サービス名 | エスコム |

| 入金スピード | 最短即日 |

| 手数料 | (2社間) 5%~12% (3社間) 1.5%~5% |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 9:00~19:00 (土日祝休) |

| オンライン手続き | 可能 |

| 公式サイト | https://scom-f.jp/lp-s01/ |

エスコムという業者は低い手数料を実現したファクタリング業者になります。

ファクタリングを利用しようと思った時はできるだけ低い手数料が良いのでエスコムは頼りになります。

手数料は1.5%~となっており即日資金調達も可能となっています。

さらにエスコムのリピート率は驚異の90%以上となっています。

それはそれだけここを利用した人の満足度が高いということを意味しています。

また、エスコムでの買取手数料が実際にどのくらいになるか心配という人もエスコムのホームページからシミュレーションができるようになっているので安心です。

>> エスコムで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ21位★MSFJ

| サービス名 | MSFJ |

| 入金スピード | 1営業日 |

| 手数料 | 1.8%~9.8% |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 10:00 ~ 19:00 |

| オンライン手続き | 可能 |

| 公式サイト | https://msfj.co.jp/a/lp2/ |

MSFJという業者は30万円以上の売掛金があれば利用可能なファクタリング業者になります。

またここは赤字決算の事業者様でも利用できるので資金繰りの困っている人にとってはとても心強い業者です。

さらに税金を滞納しているような場合でも利用できますので、ファクタリングを利用できないと思って諦めているような事業者様でも利用できます。

また業界最低水準の手数料を誇っており、他に費用が掛かることもないです。

なので、初めてファクタリングを利用するという人も問題なく利用できます。

また、最短スピード審査なので最短1日買取も可能となっています。

すぐに資金を調達したいというという時に便利に利用できます。

>> MSFJで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ22位★ジャパンマネジメント

| サービス名 | ジャパンマネジメント |

| 入金スピード | 最短即日 |

| 手数料 | (2社間) 10%~20% (3社間) 3%~10% |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 9:00~19:00 |

| オンライン手続き | 可能 |

| 公式サイト | https://www.japan-management.com/ |

ジャパンマネジメントという業者は全国に対応しているファクタリング業者になります。

ここは24時間日本全国の相談に乗ってくれるので、実際にファクタリングを利用して資金を調達したいと思っていても不安があって利用を躊躇しているという人もまずはここに相談をして利用しても大丈夫だと分かった時点で申し込むことができます。

また、ジャパンマネジメントは最高5000万円までの資金を調達できますので、事業資金がたくさん必要だという業者であっても

ジャパンマネジメントなら必要な資金を用意できます。

>> ジャパンマネジメントで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ23位★ネクストワン

| サービス名 | ネクストワン |

| 入金スピード | 最短即日 |

| 手数料 | (2社間) 5%~10% (3社間) 1.5%~4% |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 10:00~19:00 |

| オンライン手続き | 可能 |

| 公式サイト | https://next1-one.jp/lp-n01/ |

ネクストワンという業者は30万円~1億円までの資金調達が可能なファクタリング業者になります。

手数料も1.5%~となっており低水準となっています。

また、最短即日入金も可能なのですぐに事業資金が必要という人もすぐにまとまった資金を用意できます。

さらに法人様の満足度も高いのがネクストワンの特徴で95%のお客様がここを利用して満足しています。

ネクストワンのファクタリングは赤字決算や債務超過の状態であっても必ず資金調達ができる業者となっています。

なので、資金繰りに困っているお客様の満足度が高いのも納得です。

>> ネクストワンで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ24位★ペイブリッジ

| サービス名 | ペイブリッジ |

| 入金スピード | 最短2時間 |

| 手数料 | 0.5% ~ 12.5% |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 9:00 ~ 19:00(平日) |

| オンライン手続き | 可能 |

| 公式サイト | https://www.t-pb.com/ |

ペイブリッジという業者は広告・IT関連事業専門の資金調達サービスを行っているファクタリング業者になります。

ベイブリッジの審査完了までの時間は最短で3分となっています。

なので、急いで審査を通りたいと思っている事業者様も安心してベイブリッジに申し込むことができます。

また、ベイブリッジは請求書だけでなく見積書も発注書も即現金化が可能となっています。

申込みの際の必要な書類も3点のみとなっているので面倒もなくすぐに申し込みできます。

>> ペイブリッジで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング優良会社おすすめ25位★メンターキャピタル

| サービス名 | メンターキャピタル |

| 入金スピード | 最短30分 |

| 手数料 | ― |

| 取扱ファクタリング | 2社間ファクタリング、3社間ファクタリング |

| 営業日/時間 | 9:30~18:30 |

| オンライン手続き | 可能 |

| 公式サイト | https://mentor-capital.jp/ |

メンターキャピタルという業者は顧客満足度92%を誇るファクタリング業者となります。

ここを利用してファクタリングをやっても取引先に知られる心配はないので安心して利用できます。

すぐにでも資金を調達したいという人はメンターキャピタルのホームページから無料査定ができるようになっているのでそこから査定をしていくらくらい資金を調達できるかも簡単に分かるようになっています。

また、実際に利用する前に相談することもできるのでまずはメンターキャピタルに電話をしてどういうことで困っているかを相談することもできます。

そうすればメンターキャピタルのスタッフが丁寧に対応してくれますので安心です。

>> メンターキャピタルで運転資金や資金調達の相談をしたい方はコチラ

ファクタリング会社の比較。入金スピード、手数料、2社間・3社間

実績があり、安心して利用できるファクタリング会社を比較してみました。

| 社名 | 入金スピード | 手数料 | 取扱ファクタリング |

|---|---|---|---|

| QuQuMo | 最短2時間 | 1%~14.8% | 2社間ファクタリング |

| アクセルファクター | 5割以上が即日入金 | 2%~20% | 2社間ファクタリング 3社間ファクタリング |

| BIZパートナー | 原則、即日入金 | 非公開 | 2社間ファクタリング 3社間ファクタリング |

| 事業資金エージェント | 最短3時間 | 1.5%~20% | 2社間ファクタリング 3社間ファクタリング |

| クイックマネジメント | 平均2日 | 非公開 | 2社間ファクタリング 3社間ファクタリング |

[osusume-factate]

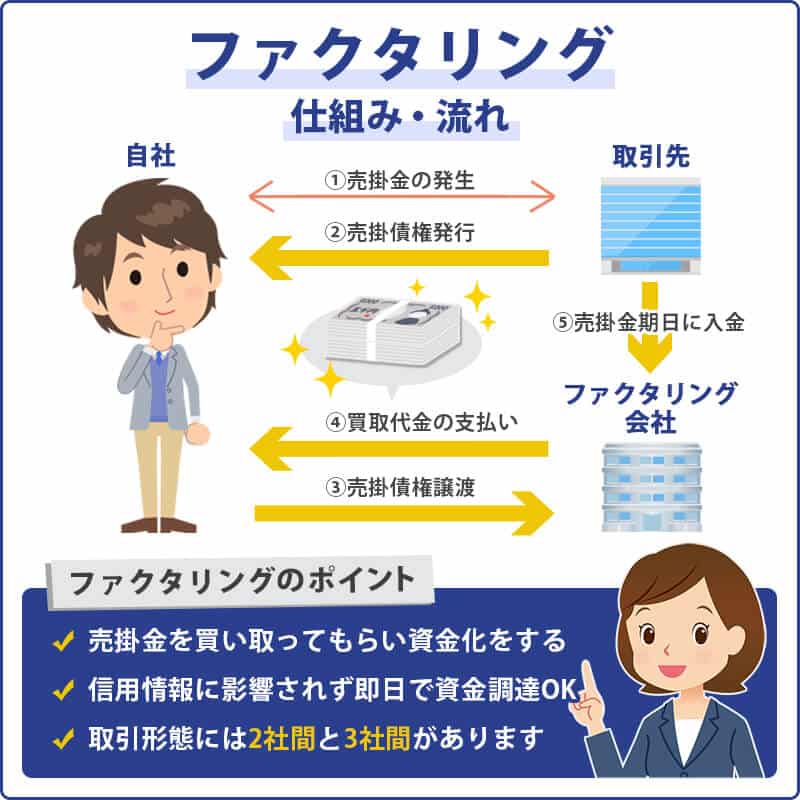

ファクタリングとは?銀行融資ローンとの違い。違法性はある?

ファクタリング(売掛金買取サービス)とは、自社が保有する売掛債権(売掛金)をファクタリング会社に買い取ってもらう、またはファクタリング会社が売掛金の支払いを保証し、資金を調達する方法のことです。

買取時の手数料こそ発生しますが、売掛金の支払い日前に現金を調達することができます。

銀行融資、ローンとの違い

銀行融資、ビジネスローンは、お金を借りることですが、ファクタリングはお金を借りるサービスではありません。

お金を借りるわけではないので、利息が発生することもありません!

違法性はある?

ファクタリング行為に違法性はありません。

しかし、一部のファクタリング業者を名乗り、違法行為を起こした事件がきっかけで、ファクタリング=違法?と、誤解されている側面があります。

ただ、冒頭でも述べた通り、ファクタリング行為は、健全なビジネス取引です。

実際、中小企業庁(経済産業省)もファクタリング利用を推奨しているので、安心して利用できます。

ファクタリングの仕組み流れを確認する

ファクタリング 仕組み 流れ

ファクタリングの種類。2社間、3社間ファクタリングの違い・比較表

ファクタリングサービスは、大きく分けて「買取型」、「保証型」の2つに分けられます。

「買取型(買取ファクタリング)」は、売掛金の支払い日前に、ファクタリング会社が売掛債権の権利を買い取るサービスです。

一方、「保証型(保証ファクタリング)」は、売掛金の支払いをファクタリング会社が保証してくれるサービスです。取引先の倒産などを見据えて、売掛金の”保証”として利用されます。

ほかにも、国際間の企業取引で利用される「国際ファクタリング」、診療報酬債権を買い取る「医療ファクタリング」などがあります。

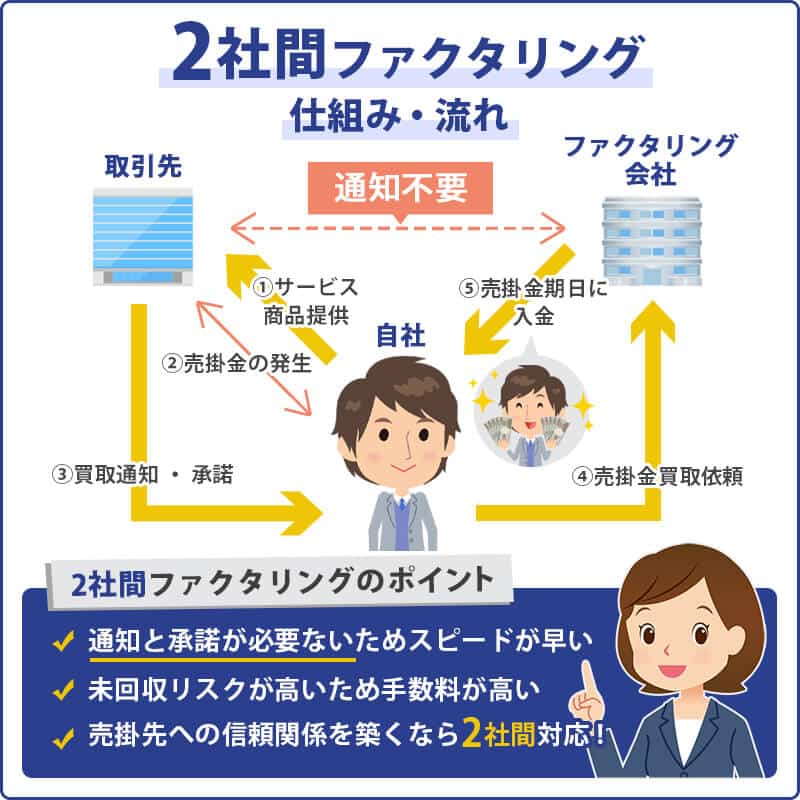

また、買取型には、取引先にファクタリング利用が知られない「2社間ファクタリング」、取引先にファクタリング利用が知られる「3社間ファクタリング」もあります。

・2社間ファクタリング

2社間ファクタリング 仕組み 流れ

2社間ファクタリングは、自社とファクタリング会社のみの申し込みやり取りで、資金調達までのすべての手続きが完了するファクタリング方法です。

2社間のやり取りなので、申し込み当日の現金調達も可能。

ただ、もう一方の3社間ファクタリングに比べ、手数料が高めに設定されています。

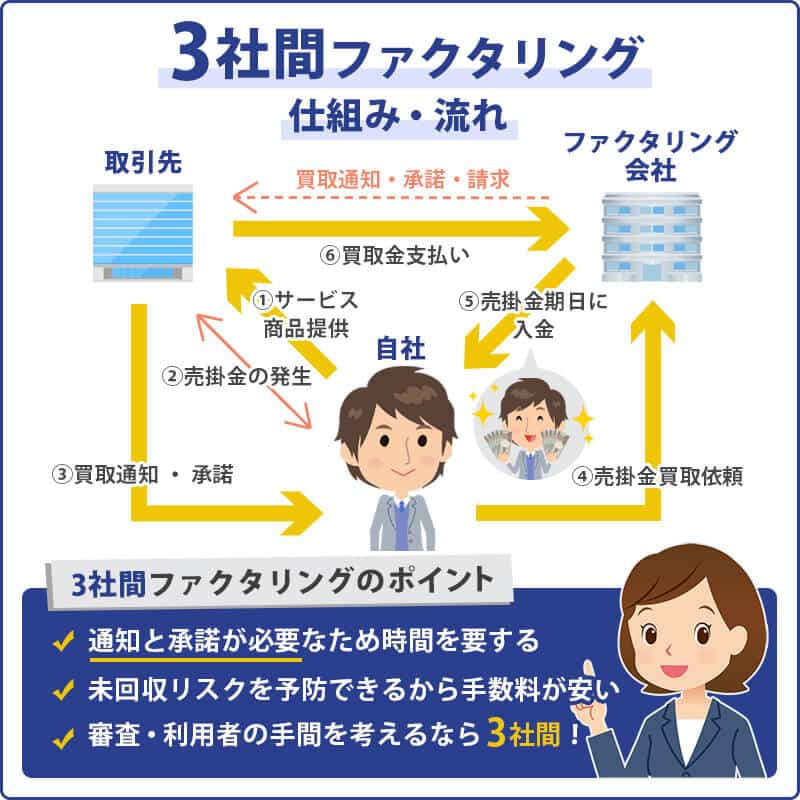

・3社間ファクタリング

3社間ファクタリング 仕組み 流れ

3社間ファクタリングは、自社とファクタリング会社、そして売掛先(取引先)の3社でやり取りを行います。

取引先には売掛債権をファクタリング会社に譲渡する連絡、承認を得らなければいけません。

3社を介して行うため、資金調達までの期間も1週間から2週間ほどかかります。

ただ、手数料は安く抑えられるので、手数料重視をしたい場合におすすめです。

・2社間、3社間ファクタリングの比較

2社間ファクタリングと3社間ファクタリングの違いは、次の通りです。

| 比較項目 | 2社間ファクタリング | 3社間ファクタリング |

| 調達スピード | 最短即日 | 1週間以上 |

| 手数料の相場 | 売掛額の10%~20% | 売掛額の1%~9% |

| 取引先への通知 | なし | あり |

速さ重視なら2社間ファクタリング、手数料重視なら3社間ファクタリングがおすすめです。

なお、ほとんどのファクタリング会社は、2社間、3社間ファクタリングに対応しています。

ファクタリング会社の選び方、悪質会社の見分け方|入金素早さ、手数料で選ぶ

ファクタリング会社を選ぶ際のポイントは、下記の5点です。

入金スピード

手数料

最大売掛額、最小売掛額

信頼性、安全性

悪質業者の見分け方

・入金スピード

入金スピードは、ファクタリング方法、ファクタリング会社により異なります。

一般的には、申し込みの手続きが少ない2社間ファクタリングが速く、3社間ファクタリングが遅くなります。

2社間ファクタリングに対応している会社の中には、即日の現金調達に対応している会社も多数あるので、利用前にチェックしましょう。

・手数料

ファクタリング利用時の手数料は一律ではなく、ファクタリングの種類と売掛額により変動します。

入金スピードが速い2社間ファクタリングが高く、3社間ファクタリングは低めに設定されています。

2社間ファクタリングの手数料相場は10~20%、3社間ファクタリングの相場は1%~9%です。

事前に手数料額を把握していないと、調達額が希望に沿わない場合も。

希望額が具体的にある場合は、手数料額が低いサイトを選びましょう。

・最大売掛額、最小売掛額

ファクタリングサイトにより、売掛債権(売掛金)の最大買取額、最小買取額も異なります。

最大数億円の買取に対応しているサイトもあれば、個人事業主用に10万円以下に対応しているサイトもあります。

売掛債権額が高額、少額の場合は、対応金額も確認しましょう。

・信頼性、安全性

インターネット、SNS上では、ファクタリング業者を装った悪質な会社も存在します。

なにも知らずに利用して、低い買取額がファクタリング、法外な金利でお金を貸し付けるといった被害に遭う場合も。

このため、ファクタリングを行う場合は、会社の信頼性や安全性も確認しておく必要があります。

会社概要や会社実績の確認はもちろん、比較サイトや口コミ評判も重要な要素です。

安心して資金調達するためにも、事前に各種情報を確認しましょう。

・悪質業者の見分け方

悪質な会社は正体を隠すため、会社情報などの情報をあまり残しません。

会社の住所や代表者名などは要確認です。

手続き時も、”手数料を提示しない”、”契約書がない”、”契約書控えを用意していない”なども、怪しい会社です。

悪質な会社と契約してしまうと、大きな被害を受けます。

目先の資金調達額に惑わされず、しっかり調査してから利用しましょう。

ファクタリング利用のメリット。最短で資金調達、赤字でも利用可

ファクタリングサービスを利用するメリットは、次の3点です。

売掛金を最短で現金化できる

赤字経営、借金があっても利用できる

現金化したお金の使い道に制限なし

売掛金を最短で現金化できる

通常、売掛金が振り込まれるまで30日以上かかりますが、ファクタリングなら数日で現金化が可能です。

取引先への連絡が不要な2社間ファクタリングなら、最短即日で入金されます。

申し込みから入金まで、すべてオンライン上で完結するファクタリング会社もあるので、地方でも利用できます。

赤字経営、借金があっても利用できる

ファクタリングは、赤字、借金があっても利用できます。

銀行融資の場合は、財務状況の審査を通過しないと、融資を受けることができませんが、ファクタリングは審査なしで利用可能です。

もちろん、担保や保証人も不要。

審査を受けるのは売掛先(取引先)になるので、自社の経営状況に左右されることなく、利用可能です。

現金化したお金の使い道に制限なし

調達したお金の使い道に、制限はありません。

税金や給料の支払い、新規事業コストなど、使い道は自由です。

また、使い道をファクタリング会社に伝える必要もないので、気軽に利用できます。

ファクタリング利用のデメリット。手数料、取引先にバレる可能性

一方、ファクタリングサービスのデメリットもあります。

利用時は、次の3点に注意しましょう。

手数料がかかる

取引先にファクタリング利用が知られる場合がある

取引先の業績次第では利用できない

手数料がかかる

ファクタリングサービスは、ファクタリング会社に支払う手数料が発生します。

手数料額の相場は、売掛金の1%から20%です。

ファクタリング会社は、売掛金の貸し倒れリスクを背負っているため、手数料が設定されています。

一般的には、3社間ファクタリングは手数料が低く、2社間ファクタリングは手数料が高い傾向にあります。

なお、業者の中には30%以上の手数料を設定している会社も。

2社間でも、手数料10%台、20%台の会社も多くあるので、きちんと確認しましょう。

取引先にファクタリング利用が知られる場合がある

2社間ファクタリングは、取引先にファクタリング利用を知られませんが、3社間ファクタリングは取引先に売掛債権をファクタリング会社に譲渡することを伝えなければいけません。

3社間ファクタリングの利用を考えている方は、取引先に知られても今後の影響がないかを考える必要があります。

取引先の業績次第では利用できない

ファクタリング利用時は、自社に関する審査はありませんが、取引先(売掛先)の審査があります。

売掛債権の買取後、売掛先の会社が倒産などの理由で支払い能力を失った場合、買取金の回収不能となるため、事前に業績を審査します。

この審査次第では、買取不可となる場合も。

ただ、審査はファクタリング会社ごとに異なるので、断られた場合は、別の会社に問合せてみましょう。

ファクタリング利用の申し込みから資金調達までの流れ

一般的な申し込みから資金調達までの流れは、次の5ステップです。

step1:売掛金が発生

自社と取引先の間で売掛金が発生

売掛債権が発行されます。

step2:ファクタリング会社に申し込み

ファクタリング会社に売掛債権(売掛金)の買取手続き。

一般的な手続き方法は、申し込みフォーム、電話です。

step3:売掛債権をファクタリング会社に譲渡

申し込み、審査後に売掛債権がファクタリング会社に譲渡されます。

審査は、2社間ファクタリングなら最短即日、3社間ファクタリングの場合は1週間から2週間ほどかかります。

step4:指定口座に入金(買取代金の支払い)

譲渡後、指定口座に買取額が入金されます。

step5:取引先から入金

取引先から売掛金があり次第、ファクタリング会社に入金して、すべての手続き完了です。

ファクタリングよくある質問Q&A。必要書類、どの職業も利用できる?

ファクタリングに関するよくある質問をまとめました。

- ファクタリング利用時、どんな書類が必要ですか?

- 必要な書類、物はファクタリング会社ごとに異なります。

自社の通帳と売掛金を証明する書類の2点だけで済む会社もあれば、印鑑や契約書、請求書など各書類が必要な場合もあります。 - ファクタリングはどの業種でも利用できますか?

- 売掛債権さえあれば、どの業種でも利用可能です。

ただし、ファクタリング会社によっては売掛額の上限額・下限額に制限を設けている会社もあります。 - ファクタリング会社を複数利用することはできますか?

- 可能です。

ただし、一つの売掛債権を複数の会社に買い取ってもらうことは不可能です。

売掛債権の権利ごとに、別々の会社に買い取ってもらうことは問題ありません。 - フリーランス(個人事業主)でもファクタリングを利用できますか?

- 売掛債権があれば、利用可能です。

ただし、個人事業主のファクタリングに対応していない会社もあるので注意しましょう。 - 給与ファクタリングとはなんですか?

- 給与ファクタリングは違法な行為です。

一部では、給与を前借する形で、現金を調達するシステムのようですが、手数料が高額で、違法な行為と認識されています。

ファクタリング会社では、個人の給与(賃金債権)の買取は行っていません。

【まとめ】オススメのファクタリング会社の選び方

ファクタリングは、違法性のない健全な資金調達方法です。

借金ではないので、銀行、消費者金融からの借り入れがあっても、売掛債権(売掛金)さえあれば、誰でも利用できます。

ただファクタリング会社により、サービスは異なります。

入金スピード優先の場合は即日入金、現金化したい額を多く残したい場合は手数料の低い会社など、事前に各社を調べる必要があります。

自社(自身)の要望と合う会社を選ぶことで、後悔しない資金調達が可能です。

ファクタリング利用時は、本ページや各社の公式サイトなどを参考にしてみてください。

-

事業資金エージェント

事業資金エージェント

最短3時間(2社間) 5%~ (3社間) 1.5%~2社間・3社間2億円まで対応の安定した資金力がある!

詳細を見る

-

日本中小企業金融サポート機構

日本中小企業金融サポート機構

最短3時間1.5%~10%2社間・3社間非営利で運営!M&Aによる経営戦略もできる!

詳細を見る

-

ベストファクター

ベストファクター

最短即日24時間以内2%〜20%2社間 ・ 3社間運転資金や資金繰りの悩みを即解決!

詳細を見る

ファクタリング優良会社サイト一覧

事業資金エージェント

日本中小企業金融サポート機構

アクセルファクター

ベストファクター

アクティブサポート

ファクターズ

トップ・マネジメント

えんナビ

イージーファクター

QuQuMo ククモ

BIZパートナー

PayToday

クイックマネジメント

BestPay ベストペイ

うりかけ堂

以上、【ファクタリング】優良会社おすすめランキング比較!売掛金を現金化...でした。