ファクタリングとは、会社や個人事業主が持つ【売掛金(売掛債権)】を売却し、お金を得る現金調達方法です。

「支払いがあるのに、次の入金まで数か月…」

ファクタリングを利用すれば、そんな状況を解決することができます。

ただ、利用時には注意点も。

今回は、ファクタリングの種類や仕組み、特徴、注意点などを解説します。

目次を確認

ファクタリングとは?

ファクタリングは、企業が持つ売掛金を特定の会社(ファクタリング会社)に売却し、即時に資金を調達する手法です。

売掛金を保有する事業者は、これを資産としてファクタリング会社に売却することで、早期の資金回収が可能となります。

この方法は、特に資金繰りに困っている企業や、成長企業の資金調達に有効です。

ファクタリングの種類

ファクタリングには大きく分けて買取型と保証型の2種類が存在します。

これらの違いを具体的に見ていきましょう。

買取型のファクタリングとは

買取型ファクタリングは、事業者がファクタリング会社に売掛金を完全に売却する形式を指します。

この場合、一度売却した売掛金の回収リスクはファクタリング会社が全て負担します。

したがって、事業者は売掛金の不良債権リスクから解放され、安心して資金を調達できます。

保証型のファクタリングとは

保証型ファクタリングは、事業者が売掛金の回収リスクを保有しつつ、ファクタリング会社から資金を前渡し受ける形式を指します。

もし、買主が支払いを行わなかった場合、事業者はその金額をファクタリング会社に返済する必要があります。

ファクタリングの仕組み

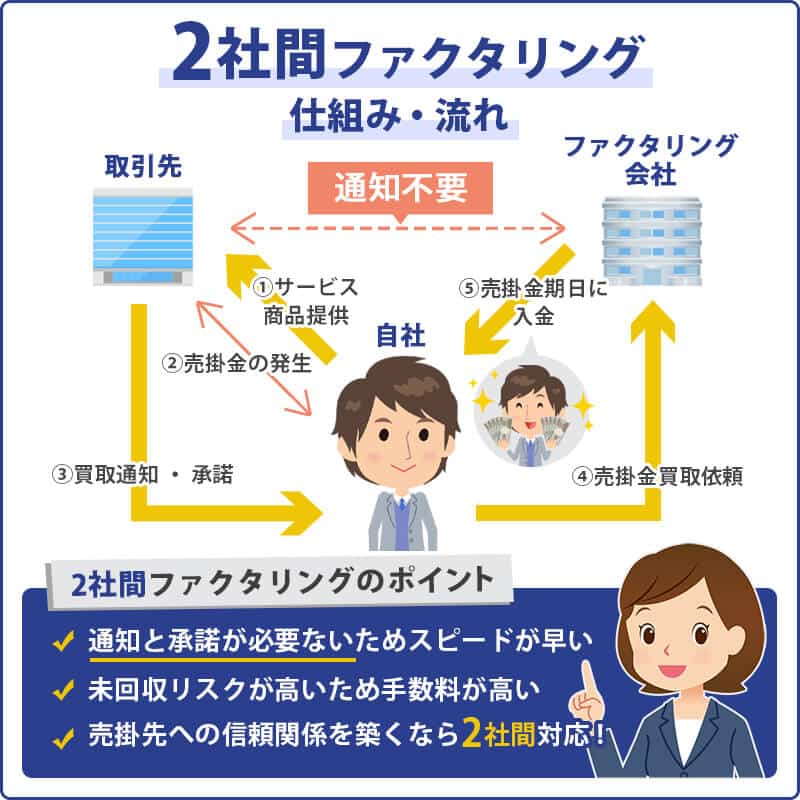

ファクタリングの仕組みは、取引の関係者の数によって2社間と3社間の2つのタイプに分かれます。

2社間ファクタリングの仕組み

2社間ファクタリング 仕組み 流れ

2社間ファクタリングは、売主とファクタリング会社の2者間で取引が成立する形式を指します。

売主は買主にファクタリングの事実を知らせる必要がなく、売掛金をファクタリング会社に直接売却します。

この方式は手続きがシンプルで、取引の透明性も高いとされています。

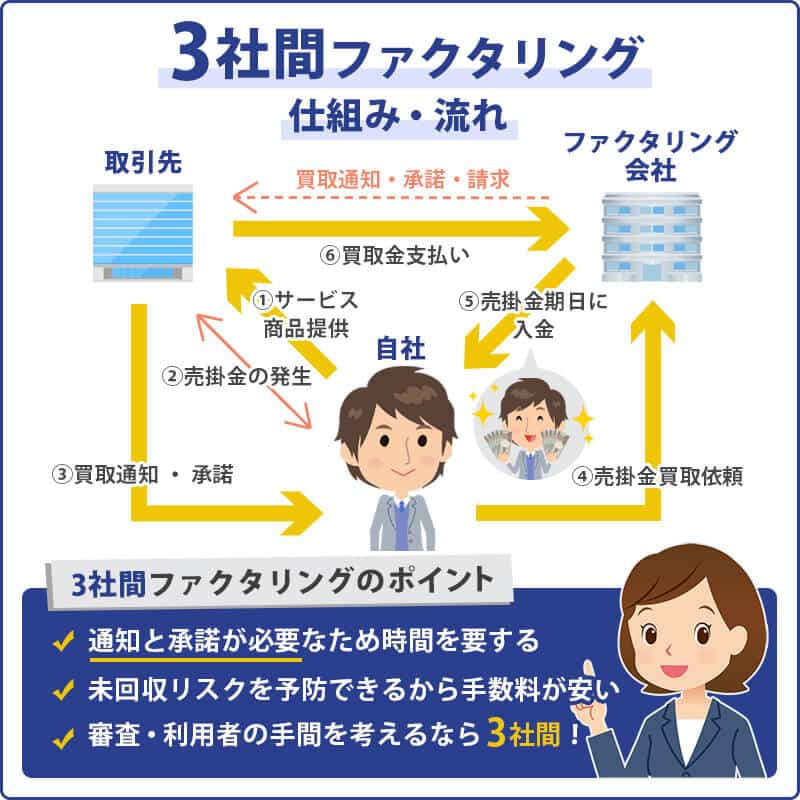

3社間ファクタリングの仕組み

3社間ファクタリング 仕組み 流れ

3社間ファクタリングは、売主、買主、ファクタリング会社の3者間で取引が行われる形式を指します。

買主も取引に関与するため、ファクタリングの事実を知ることになり、手続きがやや複雑となりますが、信用リスクはファクタリング会社が負担します。

ファクタリング手続きで必要なもの

ファクタリングを利用する際には、いくつかの書類や情報が必要となります。

具体的には、売掛金台帳、取引先の情報、過去の取引履歴、企業の財務諸表などの資料が挙げられます。

これらの資料は、ファクタリング会社が事業者の信用状態や取引の実績を確認するために必要とされます。

資料の準備が整った上で申し込みを行うことで、スムーズな手続きが期待できます。

現金調達までの時間

ファクタリングの大きなメリットは、迅速な資金調達が可能であることです。

2社間ファクタリングの場合

2社間ファクタリングでは、手続きの簡易さが魅力となります。

一般的に、書類の提出から資金調達までの期間は数日程度です。

ただし、ファクタリング会社の審査内容や準備する資料の内容、数量によっては、所要時間が変動することも考えられます。

迅速な資金調達を望む場合、事前に必要な書類や情報を確認し、整えておくことが重要です。

3社間ファクタリングの場合

3社間ファクタリングでは、売主、買主、ファクタリング会社の3者間での調整が必要となります。

このため、2社間ファクタリングに比べて手続きに時間がかかります。

一般的には、申し込みから資金調達まで1~2週間。

3社間ファクタリング利用時は、余裕を持った申込がおすすめです。

ファクタリング利用時の手数用

ファクタリングの利用には手数料が発生します。

この手数料は、ファクタリングの形式やファクタリング会社によって異なります。

2社間ファクタリングの場合

2社間ファクタリングの一般的な手数料は、売掛金の10%以上です。

3社間ファクタリングに比べると、売掛金の回収リスクが高くなるため、高めに設定されています。

ただ、ファクタリング会社や売掛金、売掛先の信用度により変動があるので、詳細はファクタリング会社への問い合わせが必須です。

3社間ファクタリングの場合

3社間ファクタリングの場合、貸し倒れのリスクが低いため、一般的な手数料は売掛金の10%以下です。

中には2%台でファクタリングを提供している会社もあります。

2社間ファクタリングと同様に、売掛金、売掛先の信用度により手数料は変動するので、詳細はファクタリング会社に問い合わせましょう。

ファクタリング会社の選び方

ファクタリング会社を選ぶ際には、重要なポイントもまとめてみました。

個人、法人に対応

ファクタリング会社を選ぶ際、対応する対象が個人事業主や法人のどちらであるかを確認することが必要です。

中には、個人事業主専門のファクタリング会社も存在します。

自身のビジネス形態やニーズに合わせて、適切なファクタリング会社を選ぶことが、スムーズな資金調達の鍵となります。

オンラインファクタリングに対応

現代では、オンラインでの手続きを提供するファクタリング会社が増えてきています。

オンライン対応の会社を選ぶことで、物理的な移動や書類の郵送などの手間を省くことができます。

特に、時間や場所に縛られずに手続きを進めたい場合には、この点を重視して選択することをおすすめします。

審査率の高さ

ファクタリング会社の中には、審査基準が厳格であり、申し込みが難しい場合があります。

しかし、審査の通過率が高い、またはフレキシブルな審査を行っている会社も存在します。

資金調達の成功率を高めるためにも、この点を確認し、自社の状況に合った会社を選ぶことが重要です。

売掛債権額で選ぶ

大手のファクタリング会社は大口の取引を得意とする一方、中小の会社は小口の取引に柔軟に対応することが多いです。

具体的な売掛債権の金額や取引の規模を考慮し、それに適したファクタリング会社を選択することが、効率的な資金調達を実現する鍵となります。

償還請求権の有無

償還請求権とは、買主が支払いをしなかった場合に、ファクタリング会社が売主に返済を求める権利を指します。

この権利の有無によって、事業者が負担するリスクの大きさが変わります。

ファクタリングを利用する際は、償還請求権の有無を確認し、自社のリスク許容度に応じたサービスを選択することが重要です。

ファクタリング仕組みや流れについて質問Q&A

- ファクタリングの仕組みを教えて欲しい

- ファクタリングは売掛債権や保険といった「価値を持つ権利」を業者が買い取ることで現金を支払うシステムを総称した言葉となっています

- ファクタリング利用の流れを知りたい

- 業者に申し込みをしたあと簡単なヒアリング調査が行われ、そこで利用金額や支払い期限日などを確認することになります

- ファクタリング利用の流れで気をつけるべきポイントは?

- 本人確認書類の他に直近の出入金明細や決算書が必要になることがあります

- ファクタリングの仕組みで意識しておいた方がいい部分は?

- ファクタリングで得た現金はあくまで手持ちの権利を売った代金であり、そのあと手数料などを差し引かれることで仕組み上は必ずマイナス収支になります

- ファクタリングの申し込みで躓いてしまった場合の対処法は?

- そのファクタリング業者で手続きを進めたい場合は電話などで直接連絡を行いましょう。他の業者に変えたい時は相見積もりサイトを利用するのが便利です

-

事業資金エージェント

事業資金エージェント 詳細を見る最短3時間(2社間) 5%~ (3社間) 1.5%~2社間・3社間

詳細を見る最短3時間(2社間) 5%~ (3社間) 1.5%~2社間・3社間2億円まで対応の安定した資金力がある!

-

日本中小企業金融サポート機構

日本中小企業金融サポート機構 詳細を見る最短3時間1.5%~10%2社間・3社間

詳細を見る最短3時間1.5%~10%2社間・3社間非営利で運営!M&Aによる経営戦略もできる!

-

ベストファクター

ベストファクター 詳細を見る最短即日24時間以内2%〜20%2社間 ・ 3社間

詳細を見る最短即日24時間以内2%〜20%2社間 ・ 3社間運転資金や資金繰りの悩みを即解決!

ファクタリング仕組みのまとめ

ファクタリングは、売掛金を資産として活用し、迅速な資金調達を実現する手法です。

2社間、3社間の違いや、買取型、保証型の特徴を理解し、自社のニーズに合ったファクタリング会社を選ぶことで、資金繰りの改善やビジネスの拡大をサポートすることができます。

-

事業資金エージェント

事業資金エージェント

-

日本中小企業金融サポート機構

日本中小企業金融サポート機構

-

アクセルファクター

アクセルファクター

-

-

アクティブサポート

アクティブサポート

-

ファクターズ

ファクターズ

-

トップ・マネジメント

トップ・マネジメント

-

えんナビ

えんナビ

-

-

QuQuMo ククモ

QuQuMo ククモ

-

BIZパートナー

BIZパートナー

-

PayToday

PayToday

-

クイックマネジメント

クイックマネジメント

-

BestPay ベストペイ

BestPay ベストペイ

-

うりかけ堂

うりかけ堂