-

QuQuMo ククモ

入金スピード最短2時間手数料1.0%〜14.8%取扱ファクタリング2社間利用対象者法人・個人事業主総合評価

入金スピード最短2時間手数料1.0%〜14.8%取扱ファクタリング2社間利用対象者法人・個人事業主総合評価 入金最短2時間の速さでクラウドサイン導入中!QuQuMo ククモへ進む

入金最短2時間の速さでクラウドサイン導入中!QuQuMo ククモへ進む -

日本中小企業金融サポート機構

入金スピード最短3時間手数料1.5%~10%取扱ファクタリング2社間・3社間利用対象者法人・個人事業主総合評価

入金スピード最短3時間手数料1.5%~10%取扱ファクタリング2社間・3社間利用対象者法人・個人事業主総合評価 非営利で運営!M&Aによる経営戦略もできる!日本中小企業金融サポート機構へ進む

非営利で運営!M&Aによる経営戦略もできる!日本中小企業金融サポート機構へ進む -

ビートレーディング

入金スピード最短5時間手数料最低2%〜取扱ファクタリング2社間 3社間利用対象者法人・個人事業主総合評価

入金スピード最短5時間手数料最低2%〜取扱ファクタリング2社間 3社間利用対象者法人・個人事業主総合評価 売掛債権の上限額に制限ナシ!オンラインで完結!ビートレーディングへ進む

売掛債権の上限額に制限ナシ!オンラインで完結!ビートレーディングへ進む -

トライ

入金スピード最短1日手数料3%〜取扱ファクタリング2社間利用対象者法人・個人事業主総合評価

入金スピード最短1日手数料3%〜取扱ファクタリング2社間利用対象者法人・個人事業主総合評価 秘密厳守の全国対応で最短即日入金可能!トライへ進む

秘密厳守の全国対応で最短即日入金可能!トライへ進む -

メンターキャピタル

入金スピード最短30分手数料―取扱ファクタリング2社間(3社間も対応可)利用対象者法人・個人総合評価

入金スピード最短30分手数料―取扱ファクタリング2社間(3社間も対応可)利用対象者法人・個人総合評価 無料査定診断から早急な資金調達を実現!メンターキャピタルへ進む

無料査定診断から早急な資金調達を実現!メンターキャピタルへ進む -

ファクターズ

資金繰り改善率!審査通過率!リピート率が90%以上!ファクターズへ進むアクセルファクター

資金繰り改善率!審査通過率!リピート率が90%以上!ファクターズへ進むアクセルファクター 赤字決算でも相談OK!30万~1億円に対応!アクセルファクターへ進むBestPay(ベストペイ)

赤字決算でも相談OK!30万~1億円に対応!アクセルファクターへ進むBestPay(ベストペイ) 着手前に資金化が可能!安心のノンリコース!BestPay(ベストペイ)へ進むけんせつくん

着手前に資金化が可能!安心のノンリコース!BestPay(ベストペイ)へ進むけんせつくん 建設業界専門のファクタリングをサポートけんせつくんへ進む

建設業界専門のファクタリングをサポートけんせつくんへ進むファクタリングには、【2社間ファクタリング】と【3社間ファクタリング】があります。

2社間ファクタリングの特徴は、取引先にファクタリング利用を知られないこと、入金スピードが早いことです。

今回は、そんな2社間ファクタリングの特徴、メリット、デメリットを解説します。

目次を確認

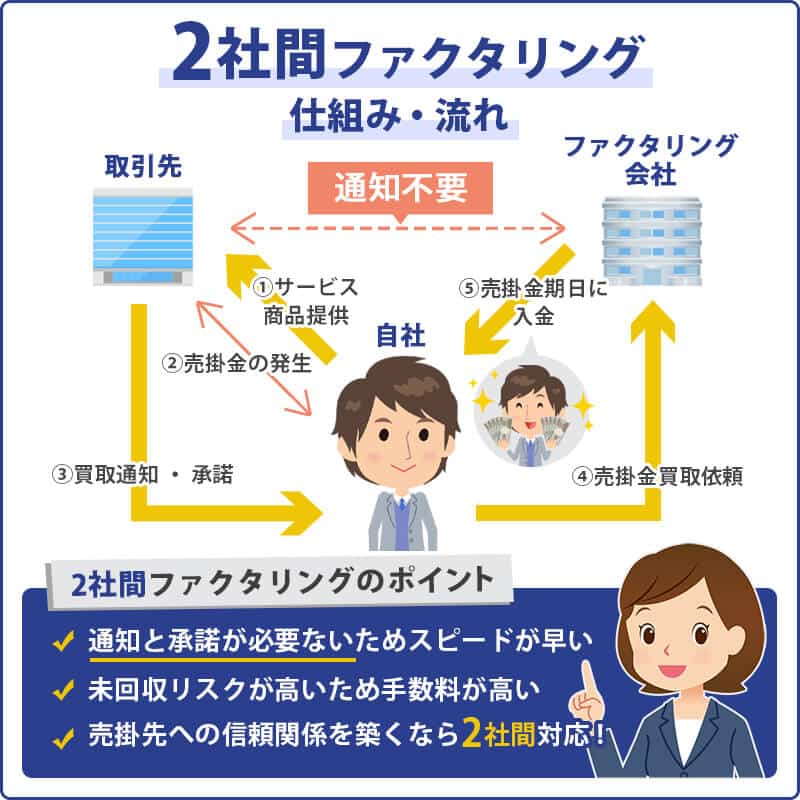

2社間ファクタリングの仕組み

2社間ファクタリング 仕組み 流れ

2社間ファクタリングは、売掛金を保有する企業(売主)とファクタリング会社の2社のみで取引が行われる方式を指します。

売主は売掛金をファクタリング会社に売却し、代わりに現金を受け取ります。

この際、取引先(買主)への通知は行われず、売掛金の回収は売主が行うのが一般的です。

-

事業資金エージェント

事業資金エージェント 詳細を見る最短3時間(2社間) 5%~ (3社間) 1.5%~2社間・3社間

詳細を見る最短3時間(2社間) 5%~ (3社間) 1.5%~2社間・3社間2億円まで対応の安定した資金力がある!

-

日本中小企業金融サポート機構

日本中小企業金融サポート機構 詳細を見る最短3時間1.5%~10%2社間・3社間

詳細を見る最短3時間1.5%~10%2社間・3社間非営利で運営!M&Aによる経営戦略もできる!

-

ベストファクター

ベストファクター 詳細を見る最短即日24時間以内2%〜20%2社間 ・ 3社間

詳細を見る最短即日24時間以内2%〜20%2社間 ・ 3社間運転資金や資金繰りの悩みを即解決!

順位 会社名 入金時間 手数料 取扱ファクタリング 利用対象者 営業時間 特典 運営元 所在地 公式URL 1位 事業資金エージェント 最短3時間 (2社間) 5%~ (3社間) 1.5%~ 2社間 ・ 3社間 法人・個人事業主 9:00~19:00 2億円まで対応の安定した資金力がある! アネックス株式会社 東京都港区新橋4-9-1 新橋プラザビル5F https://js-agent.com/ 2位 日本中小企業

金融サポート機構最短3時間 1.5%~10% 2社間 ・ 3社間 法人・個人事業主 9:30~19:00 非営利で運営!M&Aによる経営戦略もできる! 一般社団法人 日本中小企業金融サポート機構 東京都港区芝公園一丁目3-5 ジー・イー・ジャパンビル2階 https://chushokigyo-support.or.jp/ 3位 アクセルファクター 即日入金 2%~20% 2社間 ・ 3社間 法人・個人事業主(業種・事業歴は不問) 9:00~19:00 赤字決算でも相談OK!30万~1億円に対応! 株式会社アクセルファクター 東京都新宿区高田馬場1-30−14 コルティーレ高田馬場 1F https://accelfacter.co.jp/ 4位 ファクターズ 最短4時間 ― ― 法人 9 : 00 ~ 19 : 00 (土日祝休) 資金繰り改善率!審査通過率!リピート率が90%以上! ファクターズ 東京都豊島区池袋2-53-12 ノーブル池袋3F https://factorplan.net/l/uds_f/ 5位 資金調達本舗 最短80分 2%~ 2社間 法人・個人事業主 24時間365日 クラウドサインに対応!個人事業主も取引可能! 株式会社M&H 東京都港区青山3-5-2 https://xn--8pv221d58fo6b51gjrc.com/ 6位 ベストファクター 最短即日24時間以内 2%~20% 2社間 ・ 3社間 法人・個人事業主 10:00~19:00(土日祝は休業) 運転資金や資金繰りの悩みを即解決! 株式会社アレシア (東京本社)東京都新宿区山吹町261 トリオタワーノース4F https://bestfactor.jp/lp1 7位 アクティブサポート 最短即日 2%~ 2社間 法人 9:00~19:00(平日) 債権譲渡登記や事務手数料など準備不要! 株式会社アクティブサポート 東京都豊島区東池袋3-9-12 ニットービル 9階 https://ac-s.net/ 8位 QuQuMo 最短2時間 1.0%~14.8% 2社間 法人・個人事業主 10:00~19:00 入金最短2時間の速さでクラウドサイン導入中! 株式会社アクティブサポート 秘密厳守の全国対応で最短即日入金可能! https://ququmo.com/ 9位 PayToday 最短即日 1%~9.5% 2社間 法人・個人事業主 10:00~17:00 手数料が低めで最短30分で資金調達できる! Dual Life Partners株式会社 東京都港区南青山2-2-6 ラセーナ南青山7F https://paytoday.jp/ 10位 えんナビ 最短即日 5%~ 2社間 ・ 3社間 法人・個人事業主 24時間365日 秘密厳守!24H365日問い合わせOK!土日祝も対応中! 株式会社インターテック 東京都台東区東上野3-5-9 本池田第二ビル4階 https://ennavi.tokyo/ 11位 クイックマネジメント 最短30分 ― 2社間 ・ 3社間 法人・個人事業主 9 : 00 ~ 19 : 00 (土日祝休) 臨機応変にメール・FAXによる手続きも可能! 株式会社ウェーブネット 東京都板橋区蓮根2-27-12 https://quick-management.jp/ 12位 イージーファクター 最短60分 2%~8% 2社間 ・ 3社間※要相談 法人・個人・フリーランス 9:00~20:00(土日祝休) 最短60分でスピーディーに資金調達! 株式会社No.1 (本社)東京都豊島区池袋4丁目2−11 CTビル3F https://easyfactor.jp/ 13位 BIZパートナー 最短即日 ※変動アリ 2社間 ・ 3社間 法人・個人・フリーランス 9:00 ~ 19:00 効率的な独自スキームでサービスを提供中! BIZパートナー株式会社 東京都豊島区西池袋5-17-12創業新幹線ビル2F https://biz-partner.company/ 14位 ベストペイ 最短即日 5%~ 2社間 法人・個人・フリーランス 10:00~19:00 着手前に資金化が可能!安心のノンリコース! 株式会社アレシア 東京都新宿区山吹町261 トリオタワーノース4F https://best-pay.jp/ 15位 うりかけ堂 最短即日 2%~ 2社間 ・ 3社間 法人・個人事業主 9:00~19:30 業界屈指の幅広い売掛金対応率98%! 株式会社hs1 東京都千代田区神田須田町2-2-7 トーハン須田町ビル 10階 https://urikakedo.com/ 16位 ビートレーディング 最短5時間 最低2%~ 2社間 ・ 3社間 法人・個人事業主 9:30~18:30 売掛債権の上限額に制限ナシ!オンラインで完結! 株式会社ビートレーディング 東京都港区芝大門一丁目2-18 野依ビル3F・4F https://betrading.jp/ 17位 トップ・マネジメント 最短即日 ― 2社間 ・ 3社間 法人 24時間受付 老舗創業13年で業界経験が幅広く柔軟な対応! 株式会社トップ・マネジメント 東京都千代田区鍛冶町1-4-3 竹内ビル2F https://top-management.co.jp/ 18位 BuyFactor 最短1時間 1.0%~ 2社間・3社間 法人 9:30~18:30 安心の1%売掛金を高価買取! 誠和キャピタル株式会社 東京都豊島区池袋2-47-6 第二オンダビル2F https://seiwa-c.net/lpB08/ 19位 トライ 最短1日 3%~ 2社間 法人・個人事業主 24時間電話受付 秘密厳守の全国対応で最短即日入金可能! 株式会社SKO 東京都台東区東上野2-21-1-4F ケーワイビル https://www.factoring-try-sko.co.jp/ 20位 エスコム 最短即日 (2社間) 5%~12% (3社間) 1.5%~5% 2社間 3社間 法人専門 9:00~19:00 (土日祝休) 資金繰り改善にベストな方法をご提案! 株式会社エスコム 大阪府大阪市淀川区西中島 4-3-21 NLCセントラルビル 406 https://scom-f.jp/lp-s01/ 21位 MSFJ 1営業日 1.8%~9.8% 2社間・3社間 法人・個人事業主 10:00 ~ 19:00 選べる2つのファクタリングプラン! MSFJ株式会社 東京都豊島区池袋2-70-11 3F https://msfj.co.jp/a/lp2/ 22位 ジャパンマネジメント 最短即日 (2社間) 10%~20% (3社間) 3%~10% 2社間・3社間・医療報酬債権買取・介護報酬債権買取 法人・個人事業主 9:00~19:00 その請求書を今から現金化! 株式会社ラインオフィスサービス 東京都文京区本郷3-37-8 本郷春木町ビル https://www.japan-management.com/ 23位 ネクストワン 最短即日 (2社間) 5%~10% (3社間) 1.5%~4% 2社間・3社間 法人・個人事業主 10:00~19:00 高額な売掛金にも対応! 株式会社ネクストワン 東京都千代田区内神田 3-24-4 9STAGEkanda 6F https://next1-one.jp/lp-n01/ 24位 ペイブリッジ 最短2時間 0.5% ~ 12.5% 2社間 法人・個人事業主 9:00 ~ 19:00(平日) 広告・IT事業専門の資金調達サービス 株式会社トップ・マネジメント 東京都千代田区鍛冶町1-4-3 竹内ビル2F https://www.t-pb.com/ 25位 メンターキャピタル 最短30分 ― 2社間(3社間も対応可) 法人・個人事業主 9:30~18:30 無料査定診断から早急な資金調達を実現! 株式会社 Mentor Capital 東京都新宿区新宿1-36-12 サンカテリーナ4F https://mentor-capital.jp/ 2社間ファクタリングと3社間ファクタリングの違い

2社間ファクタリングと3社間ファクタリングには、次のような違いがあります。

項目 2社間 3社間 手続き 自社、ファクタリング会社 自社、売掛先、ファクタリング会社 調達スピード 最短当日 数日~数週間 手数料 高め 低め 取引先への

通知、承諾不要 必須 2社間ファクタリングのメリット

2社間ファクタリングには、次のようなメリットが存在します。

取引先に知られずに現金調達できる

2社間ファクタリングの大きな特徴として、取引先に知らせずに資金調達を行うことができる点が挙げられます。

このメリットにより、取引関係を維持しつつ、急な資金ニーズに対応することが可能となります。

通常の融資やローンでは取引先や金融機関との間での情報共有が必要になることが多い中、2社間ファクタリングはそのような情報共有の必要がなく、ディスクロージャーを最小限に抑えることができます。

このため、企業の資金調達戦略の一つとして、多くの企業に選ばれる方法となっています。

入金までの手続きがスピーディー

社間ファクタリングの大きな魅力の一つが、迅速な手続きによる早期の入金です。

一般的な取引では、商品やサービスの提供後、数十日後に入金があるのが一般的ですが、ファクタリングを利用することで、売掛金を売却することで短期間内に現金化が可能となります。

これにより、急な経費の支払いや新たな投資、事業拡大の資金として利用することができ、ビジネスチャンスを逃さず、経営の安定化を図ることができます。

償還請求権が発生しない

通常の貸し付けやローンにおいては、返済不能となった場合には償還請求権が発生することが多いです。

しかし、2社間ファクタリングの場合、売掛金の回収が困難となった際も、ファクタリング会社から売主への償還請求が発生しないのが特徴です。

これにより、企業は追加の負担やリスクを気にせず、安心してファクタリングを利用することができます。

ただし、これは一般的な2社間ファクタリングの特性であり、契約内容によっては異なる場合があるため、詳細は契約時にしっかり確認することが必要です。

2社間ファクタリングのデメリット、注意点

一方、2社間ファクタリングには次のようなデメリットがあります。

手数料が高めに設定されている

2社間ファクタリングは、資金調達の迅速さや取引先に知られないというメリットがある一方、そのサービス内容を反映して手数料が高めに設定されることが一般的です。

具体的には、売掛金の額や期間、ファクタリング会社のサービス内容によって変動しますが、一般的な融資に比べてコストが高くなる傾向があります。

そのため、企業は手数料のコストとサービスのメリットをしっかりと比較検討し、最も適したファクタリング会社を選定することが重要です。

審査が厳しい

2社間ファクタリングを利用する際、多くのファクタリング会社では売主の財務健全性や取引先の信頼性などを詳しく審査します。

これは、売主が売掛金の回収を担当するため、回収可能性を高めるための措置です。

そのため、新規で事業を開始したばかりの企業や、過去に財務問題を抱えていた企業などは、審査に通りにくいことがあります。

審査基準はファクタリング会社によって異なるため、複数の会社に問い合わせ、最も適切な会社を選ぶことが推奨されます。

売掛金の回収を行わなければいけない

2社間ファクタリングの特徴として、売掛金の回収作業は売主企業が担当する必要があります。

取引先にファクタリングの利用を知らせないための措置ですが、その結果として回収作業の手間やリスクが発生します。

回収が困難となった場合、そのリスクは全て売主企業が負担することとなります。

このため、2社間ファクタリングを選択する際は、回収能力や体制を確認しておくことが求められます。

2社間、3社間ファクタリングの違い・比較

2社間ファクタリングは売主とファクタリング会社の2社間で取引が行われるのに対し、3社間ファクタリングは取引先も含めた3社間での取引となります。

3社間の場合、取引先にファクタリングの利用を通知し、ファクタリング会社が売掛金の回収を行います。

これにより、回収のリスクや手間が軽減されるメリットがありますが、取引先に利用を知られるデメリットもあります。

一般的な2社間ファクタリングの手数料相場

2社間ファクタリングの手数料は、ファクタリング会社や売掛金の額、期間などによって異なりますが、一般的には売掛金額の数パーセントが相場とされています。

具体的な料金は、各ファクタリング会社の公式サイトや資料を参照するとよいでしょう。

一般的な2社間ファクタリングで必要なもの

2社間ファクタリングを利用するためには、いくつかの書類や情報が必要となります。

最も基本的なものとして、売掛金の明細や取引先の情報、企業の財務諸表などが挙げられます。

また、ファクタリング会社によっては、企業の業績や取引実績などの追加情報を要求されることもあります。

これらの情報は、ファクタリング会社が売主企業の信頼性や売掛金の回収可能性を判断するためのものとなります。

2社間ファクタリングは合法?違法性はない?

2社間ファクタリングは、日本国内で合法的に行われているビジネス手法です。

適切な手続きを踏み、正当な理由で利用する限り、違法性はありません。

ただし、悪質なファクタリング業者も存在するため、利用する際は業者の選定に十分な注意が必要です。

3社間ファクタリングに関するよくある質問Q&A

- 2社間ファクタリングに向かない状況とは?

- 高額のファクタリングを行う場合には取引先も加えた形で契約した方が安全性が高くなります

- 2社間ファクタリングの利用が向いているのはどんな人?

- 比較的小規模のファクタリング利用で、スピーディーに現金調達を済ませたい人に向いています。

- 2社間ファクタリングの特徴が知りたい

- 2社間ファクタリングは取引先の許可なく現金調達ができるため、機密保持性と現金調達スピードに優れています。

- 2社間ファクタリングのデメリットは?

- ファクタリング業者側の意向が強く働くことになるため、手数料などが割高になる可能性があります。

- 2社間ファクタリング業者の探し方を知りたい

- 相見積もり系のファクタリング情報サイトを使うことによって、2社間ファクタリングに対応した業者だけを絞り込むことができます。

2社間ファクタリング情報のまとめ

2社間ファクタリングは、資金調達の手段として多くの企業に利用されています。

取引先に知られずに現金調達ができるメリットや、迅速な手続きを通じての資金繰りの改善が期待できます。

一方で、手数料の問題や審査の厳しさ、自らの手で売掛金を回収しなければならない点など、利用する際の注意点もあります。

また、2社間ファクタリングと3社間ファクタリングの違いを理解し、自社のニーズや状況に合った方法を選択することが重要です。

手数料や必要な書類など、具体的な条件はファクタリング会社によって異なるため、複数の業者との比較検討を行うことを推奨します。

最後に、2社間ファクタリングは合法的な手法であり、適切に利用することで企業の資金繰りのサポートとなりますが、業者選びには十分な注意が必要です。

安心・安全にファクタリングを利用するためには、信頼性の高い業者を選定し、契約内容をしっかりと確認することが大切です。

-

事業資金エージェント

事業資金エージェント

-

日本中小企業金融サポート機構

日本中小企業金融サポート機構

-

アクセルファクター

アクセルファクター

-

-

アクティブサポート

アクティブサポート

-

ファクターズ

ファクターズ

-

トップ・マネジメント

トップ・マネジメント

-

えんナビ

えんナビ

-

-

QuQuMo ククモ

QuQuMo ククモ

-

BIZパートナー

BIZパートナー

-

PayToday

PayToday

-

クイックマネジメント

クイックマネジメント

-

BestPay ベストペイ

BestPay ベストペイ

-

うりかけ堂

うりかけ堂

以上、【2社間ファクタリング】手続きの仕組みと特徴をわかりやすく紹介!…でした。

目次

PR

2社間ファクタリングの仕組み、特徴を解説!注意点はある?

マネフレランキング発表ファクタリング優良会社を見つけよう!